中国汽车行业持续高速增长至2010年达到历史顶点。这一轮的爆发式增长源于2009年出台的《汽车产业调整和振兴规划》。在规划指引下一系列政策组合出台:购置税减半、汽车下乡、以旧换新及节能车补贴等,刺激政策给汽车市场注入了强劲的发展动力。2009年,中国跃居世界第一大汽车生产国和消费市场,2010年,汽车产销量更是双双超过1800万辆,创出历史新高。

copyright 中机院机电市场研究所

一、汽车市场运行情况

受政策和成本因素影响,销售增速明显放缓到2010年,中国的汽车销量已达到1806万辆,保有量突破7802万辆,千人汽车保有量52辆,千人乘用车保有量33辆,汽车这个最重要的耐用消费品在中国正在从财富的象征逐渐成为普通家庭的代步工具,这个过程的完成将给中国的汽车行业带来未来至少10年的长景气周期。

然而,2011年,中国乘用车行业遭受到销售增速之困,汽车行业销量增速较前两年出现明显下滑,这其中既有政策调整带来的波动因素,也有高通胀环境导致的消费抑制作用。1~6月,乘用车累计销售711.03万辆,同比增长仅5.75%,增速比上年同期回落42.45个百分点。

德、美系合资品牌中高端车市场表现强于自主品牌经济型车。1~6月自主品牌乘用车、轿车市场份额分别同比下降3.0个、0.9个百分点,而以上海大众、上海通用为代表的德系、美系合资品牌销量同比增速均在25%~30%,市场份额有所上升。主要原因如下:第一,中高端乘用车在需求整体弱势的情况下,将更加凸显出其产品价值和品牌定位,需求增速受行业整体景气回落的影响较小。第二,受需求传导机制的影响,当行业景气度向下时,价格及需求的传导机制是由低端向中高端传导,中高端车的需求受行业优惠政策退出的影响较弱。SUV仍是上半年销量增速最高的细分车型,MPV销量也明显高于乘用车行业平均水平,主要原因是个性化需求以及乘用车保有量快速增长带来的换车、第二辆车的消费升级等中长期因素。

中机院机电市场研究所

二、汽车行业经营情况

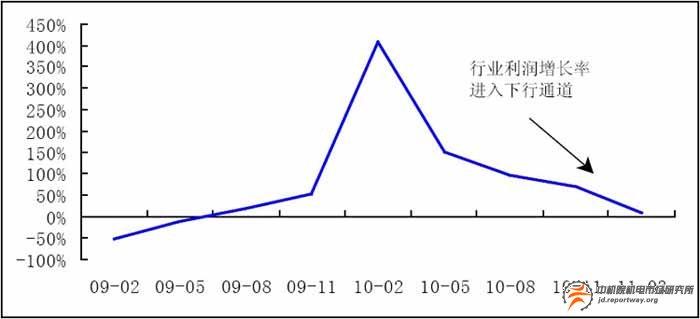

(一)行业整体利润水平进入下行通道

2011年一季度,汽车行业整体的利润增长水平已经开始进入下行通道。二季度数据尚未公布,我们判断行业整体的利润增长水平还将继续下行。下游需求的疲软,车市处在降价促销的过程中,导致车企无法将成本成功转嫁至下游消费者,2011年全年企业行业的利润水平将较去年有所下滑。

图1 2009~2011年3月汽车制造业利润总额增长速度

资料来源:中机院机电市场研究所整理 copyright 中机院机电市场研究所

各子行业的行业类型不同,竞争格局也不同,造成了企业成本转嫁能力的不同。相比而言,客车行业竞争格局相对稳定,采取以销定产的方式,转移成本能力相对较强;货车生产企业则通过低端产品向高端产品的升级转移成本;轿车的差异化较小,产品竞争激烈,价格水平持续走低,转移成本能力相对最弱。

(二)汽车原材料价格处于高位,年内上升空间不大

2011年以来,PPI指数高位运行,橡胶玻璃等原材料均处于历史最高位,而钢铁等原材料也处于较高的价格水平,整体来看,汽车行业的原材料价格处于高位。但2011年下半年,原材料价格继续大幅上涨的动力不足。原因在于:

(1)全球经济复苏增长乏力,大宗商品价格高位开始有所回落;

(2)随着QE2的结束,美联储的货币政策进入观望期,而中国等发展中国家的货币政策持续紧缩,将有助于抑制原材料价格的进一步上涨;

(3)需求增长放缓也令原材料价格继续上涨的动力不足。

(三)人力成本上升形成企业的刚性成本,从而影响企业的盈利能力

中国人力成本每年以10%以上的速度上升,随着中国人口红利的逐渐消失,熟练的劳动力逐渐成为稀缺资源,而在CPI水平较高的环境下,工资的上涨成为企业成本上升的重要因素。国家提出在“十二五”期间居民工资要翻倍,要达到这个目标,工资的年复合增长率将达到14.87%。 内容来自中机院机电市场研究所

2011年以来,工资上涨的速度跟不上物价上升的速度,汽车企业工人要求提高工资的罢工事件时有发生,凸显当前劳资关系的紧张局面。资方只能以提高员工的工资和福利为妥协方式,短期内人力成本上升的趋势难以改变。综上,当前PPI指数处于高位,大宗商品价格(如钢铁,铜等)均处于高位,预计2011年全年原材料价格都会在高位运行。而更为严峻是人力成本的上升,人力成本的上升形成企业的刚性成本,给企业盈利能力的影响将是长远性的。 内容来自中机院机电市场研究所

三、预测

(一)产销预测

2023年前,中国处于汽车普及期,乘用车市场潜在增长率为13%~15%,商用车市场潜在增长率为9%。然而,受多重不利因素影响,目前汽车市场增长率大大低于现阶段潜在增长水平。鉴于上半年车市的冷清表现,我们将年初预测的全年汽车产销增长10%~15%的目标调低。预计2011年,中国汽车销量同比增长4.5%,其中乘用车同比增长7.7%;商用车比2010 年下降5.8%。

(二)价格预测

下半年,为达成年度目标,车企调整价格策略,车价将稳中下行。季节性降价因素也不容忽视,四季度由于接近年底,消费者持币待购预期降价心态逐日转强,厂家迫于库存压力以及回笼资金考虑,降价促销的动作将更为频繁。

(三)进出口预测

三季度预计是日系进口车供给逐步恢复期,四季度日系车加大供给,整个下半年进口市场相对乐观。但是从历史经验数据看,经济调整对进口车市场的冲击要滞后国产车一个季度左右,随着宏观经济增速的逐步放缓,加上汽车需求的低迷,需要提防下半年进口车市场增速的大幅回落。我们预测2011年全年中国汽车进口量增长速度在30%左右。

中国汽车出口主要面向发展中国家,这些国家经济基本面相对较好,在政策支持力度加大和外部环境趋好的积极因素影响下,2011年中国汽车出口量将继续呈现恢复性增长,增速将突破33%,全年出口量和出口额将超过2008年的水平。 中机院机电市场研究所

四、行业绩效预测

当前PPI指数处于高位,大宗商品价格(钢铁等)均处于高位,预计2011年全年原材料价格都会在高位运行。而更为严峻是人力成本的上升,人力成本的上升形成企业的刚性成本,而下游需求的疲软,车市降价促销,导致车企无法将成本成功转嫁至下游消费者,2011年汽车行业的利润水平将较去年有所下滑。 中机院机电市场研究所

如需更细致深入的了解此行业产品细分市场情况、进出口状况、竞争对手情报等,可考虑向中机院机电市场研究所进行详细咨询。详情请致电010-68730738或email:market@reportway.org